Auch der Immobilienmakler Compass Tech und Compass für Mieter und Versicherungsverkäufer Tech Lemonade brachen zusammen. Alle Augen sind auf den aufgeschobenen SPAC-Deal für den „technischen“ Hypothekenmakler von Better.com gerichtet. Ich kann nicht warten.

durch Wolf Richter Über Wolfstraße.

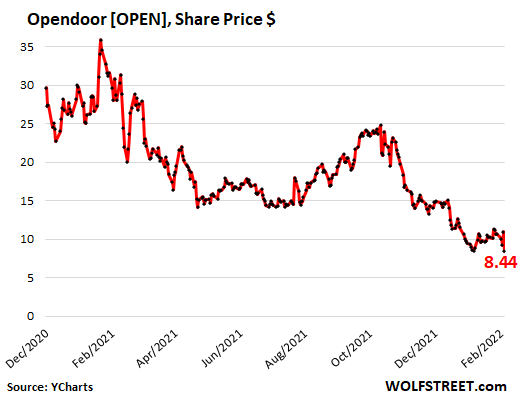

Selbst am Karfreitag, dem zweiten Tag einer großen Erholung nach fünf Tagen starker Rückgänge, brachen die Aktien des „Tech“-Immobilienunternehmens Opendoor um 23 % ein, nachdem sie bereits in den Vormonaten eingebrochen waren.

Opendoor-Technologien [OPEN]Donnerstagabend war es soweit erwähnt Das Unternehmen verlor im vierten Quartal 191 Millionen US-Dollar, was seinen Nettoverlust im Jahr 2021 auf 662 Millionen US-Dollar und seinen öffentlich bekannt gegebenen Vierjahres-Gesamtverlust auf 1,5 Milliarden US-Dollar erhöhte. Wie konnte ein House Flipper in vier Jahren 1,5 Milliarden Dollar verlieren? Ich weiß es auch nicht. Aber es ist noch nicht vorbei. Das Unternehmen beendete das Jahr mit einem Bestand von 17.009 unverkauften Häusern.

Opendoor ging im Dezember 2020 zu einem IPO-Preis von 31,47 $ inmitten eines massiven Chaos an die Börse. Bis Februar 2021 liegen die Aktien bei 39 US-Dollar. Wenn Ihnen „Februar 2021“ bekannt vorkommt, liegt das daran, dass dies der Monat ist, in dem der Aktienmarkt unter der Oberfläche zu kollabieren begann, als die hohen Werte nach und nach zu stürzen begannen, jeder nach seinem eigenen Zeitplan. Der Schaden war so Beginn der Berichterstattung im Mai 2021. Und das ist nur ein weiteres Kapitel, denn es wird immer schlimmer. Am Freitag schlossen die Aktien bei 8,44 $, was einem Rückgang von 78 % gegenüber ihrem Höchststand im Februar 2021 und 73 % unter ihrem IPO-Preis entspricht (Daten via YCharts):

Opendoor berichtete, dass es im Jahr 2021 36.908 Häuser gekauft, aber im Laufe des Jahres nur 21.725 Häuser (für 8 Mrd.

Opendoor finanzierte diese Aktie mit 6,1 Milliarden US-Dollar an „unangefochtenen“ Schulden, die von seinen Häusern besichert wurden. Kein Rückgriff bedeutet, dass die Kreditgeber das Haus erhalten, wenn Opendoor in Zahlungsverzug gerät, und sich nicht um die anderen Vermögenswerte von Opendoor kümmern können. Wenn Opendoor diese Häuser nicht verkaufen und die Schulden mit dem Erlös nicht begleichen kann, kann es die Immobilien an Kreditgeber übergeben und diese sich um den Verkauf der Häuser kümmern.

Darüber hinaus war Opendor vertraglich verpflichtet, weitere 5.411 Häuser für 1,9 Milliarden US-Dollar zu kaufen.

Zwei Drittel dieser 17.009 Häuser sind fertiggestellt und bereit für den Wiederverkauf. Etwa ein Drittel (etwa 5.500 Wohnungen) sind „in Bearbeitung“ und stehen nicht zum Verkauf. Alle diese 17.000 Häuser, die nicht zum Verkauf gelistet sind, einschließlich aller 5.500 Häuser, die noch in Betrieb sind, befinden sich in einem unbekannten Haufen leerstehender Häuser, die nicht in der offiziellen „Anzeige“ von Häusern erscheinen und die auch nicht als leerstehende Häuser erscheinen.

Zillow tat dasselbe mit einem großen Teil seiner 7.000 Häuser, die in der Pipeline feststeckten, bevor es im vergangenen November das Geschäft aufgab, und verkaufte diese Häuser hauptsächlich an institutionelle Investoren, die nun versuchen, herauszufinden, was sie damit anfangen sollen. Diese Häuser, die in einer Haus-Flossen-Pipeline stecken und getauscht werden, sind leerstehend, werden aber nicht als leerstehend, nicht zum Verkauf und nicht als „Angebot“ angezeigt.

House Flipping ist einfach – Teil eins, ein Haus kaufen, wenn Geld kein Ziel ist und Sie Ihre Server so viel ausgeben können, wie Sie wollen. Der Rest ist hart, und es ist noch schwieriger, damit Geld zu verdienen, besonders wenn Sie von Anfang an zu viel bezahlt haben. Es stellt sich heraus, dass die Aktivität nicht für Menschen geeignet ist, die Algen schreiben.

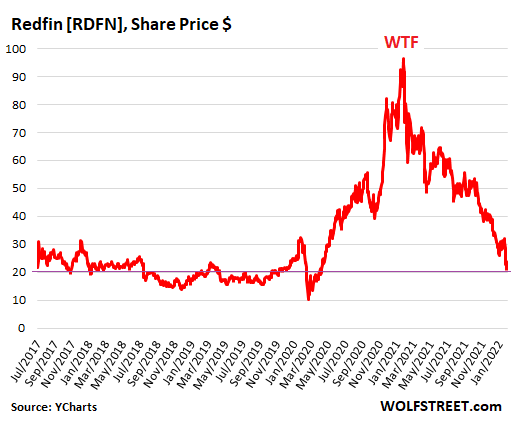

Rotflosseder ursprünglich ein Online-Immobilienmakler war, ritt ab 2020 auch den Algo-basierten Flipper-House-Wahn. Und seine Aktien [RDFN] Die Rakete stieg inmitten des endlosen Trubels der verrückten Menge von Fahrern nach oben und erreichte im Februar 2021 98,44 $ – ja, wieder im Februar.

Dann begann die Aktie einen langen Crash. Am Freitag schlossen sie bei 21,83 $, nachdem sie in einem Jahr um 78 % eingebrochen waren. Sie liegen nun unter dem Stand nach dem ersten Handelstag nach dem Börsengang im Juli 2017:

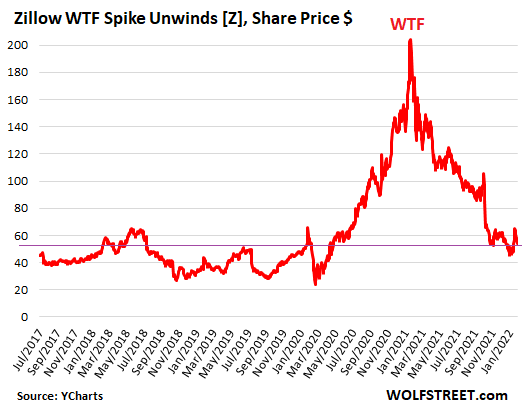

Zilow [ZG] Sie bekam eine kurze Atempause in ihrem Zusammenbruch, als sie am 10. Februar bekannt gab, dass sie 2021 881 Millionen Dollar bei ihrem Heimprojekt verloren hatte, was Kam im November 2021 antihaftbeschichtetals es bekannt gab, dass es 25 % seiner Mitarbeiter entlassen und aus dem Hausumschlaggeschäft aussteigen und die 7.000 Häuser, die es gekauft hatte, loswerden würde.

Später gab sie bekannt, dass sie die meisten dieser Häuser an institutionelle Investoren verkauft hat – nicht an Menschen, die vielleicht darin leben wollten. Bis diese leerstehenden Wohnungen zum Verkauf angeboten werden, erscheinen sie nicht im offiziellen „Angebot“, und viele werden möglicherweise schließlich auf dem Mietmarkt erscheinen. Und während all dies geschieht, während sie gemischt werden, erscheinen sie auch nicht als leer.

Der Verlust von 881 Millionen US-Dollar war geringer als befürchtet, und die Aktie erholte sich in den nächsten drei Handelstagen auf magische Weise, hat aber seitdem einen Teil davon aufgegeben. Die Aktien schlossen am Freitag bei 57,95 $, was einem Rückgang von 73 % gegenüber ihren Höchstständen vor einem Jahr und ungefähr dem Niveau entspricht, das sie im Februar 2020 vor dem Absturz hatten:

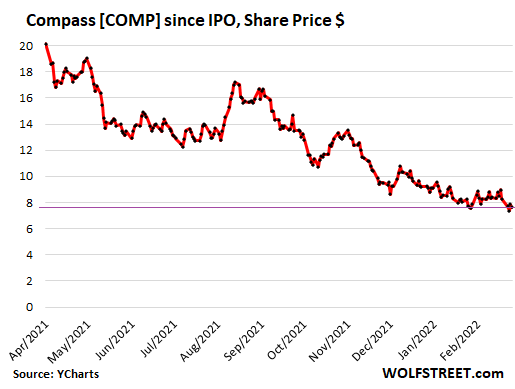

Kompass, ein Immobilienmakler, der sich selbst als „Technologieunternehmen bezeichnet, das den Raum neu erfindet“, ist eines dieser Beispiele – eines von vielen – wenn Sie feststellen, dass an der Wall Street etwas ernsthaft falsch läuft. Aber gut, die Leute genießen ihre Trading-Apps, und wenn sie aufgeräumt werden, soll es so sein.

Compass ist gewachsen, indem es das Geld von Softbank und anderen Investoren verwendet hat, um sich bei Immobilienmaklern im ganzen Land einzukaufen. In den fünf Jahren der öffentlich zugänglichen Jahresabschlüsse verlor Compass 1,44 Milliarden US-Dollar. Wie kann ein Immobilienmakler auf dem heißesten Wohnungsmarkt, ohne dass Fragen gestellt werden, 1,44 Milliarden Dollar verlieren? Dies war eine rhetorische Frage.

Kompass-Pfeil [COMP] Er erreichte am ersten Handelstag nach seinem Börsengang im April letzten Jahres einen Höchststand von 22,11 $ und ist seitdem gefallen. Sie schlossen am Freitag bei 7,65 $, nachdem sie in den 10 Monaten seit ihrem Handelshoch am ersten Tag um 65 % gefallen waren, und liegen nun 58 % unter ihrem IPO-Preis von 18 $ pro Aktie:

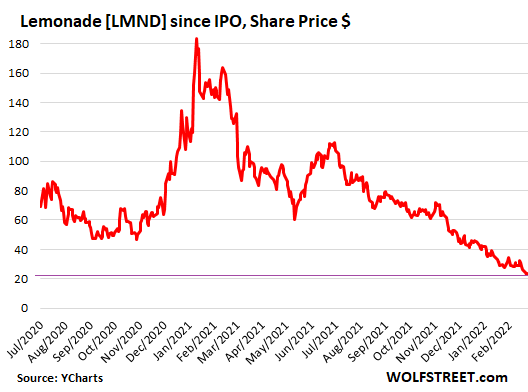

Zitronensaft [LMND], das als „Versicherungstechnologieunternehmen“ beworben wurde und Versicherungen an Mieter, Hausbesitzer, Haustierbesitzer usw. verkauft, ging im Juli 2020 zu einem Preis von 29 USD pro Aktie an die Börse und stieg am ersten Handelstag inmitten massiver Aufregung um 139 %. . Dann stieg er weiter, bis er im Januar 2021 182 $ erreichte. Dann kam der Februar 2021, als das gesamte Angebot zusammenzubrechen begann.

Am Freitag schlossen die Aktien bei 23,48 $, 83 % unter ihrem Höchststand und 19 % unter dem nie gehandelten IPO-Preis, weil der erste Handel bei 50 $ pro Aktie lag, was Kritiker von Tech-Aktien dazu veranlasste, zu beklagen, wie das Unternehmen „den Börsengang falsch bewertet“ und das Geldbetrag „auf dem Tisch liegen gelassen“. Ja, so verrückt war das Angebot damals.

Warten auf den Absturz des Aktienkurses ist Better.com, ein „Tech“-Hypothekengeber, der von Softbank betrieben wird. Es ist noch keine börsennotierte Aktie, weil sich die Fusion mit SPAC im Dezember 2021 verzögerte, nachdem der CEO 900 Mitarbeiter, hauptsächlich in Indien, durch ein virales Zoom-Meeting, diesen Idioten, entlassen hatte.

Mit der SPAC-Fusion und damit der Verzögerung des Cashflows sammelte das Unternehmen 750 Millionen US-Dollar von Softbank und seinen Unterstützern von SPAC, weil diese Art von Unternehmen ständig große Mengen an Bargeld verbrennt und ständig neues Geld zum Verbrennen benötigt.

Ich freue mich also auf den Moment, in dem die Aktie endlich mit dem Handel beginnt, damit ich sie zu meiner Liste der zusammengebrochenen Immobilien-„Tech“-Aktien hinzufügen kann. Das muss eine gute Sache sein. Hoffen wir also, dass die Fusion mit SPAC stattfindet.

Viel Spaß beim Lesen von WOLF STREET und möchtest es unterstützen? Verwenden Sie Werbeblocker – ich verstehe vollkommen, warum – aber möchten Sie die Seite unterstützen? Sie können spenden. Ich schätze es sehr. Klicken Sie auf einen Becher Bier und Eistee, um zu erfahren, wie es geht:

Möchten Sie per E-Mail benachrichtigt werden, wenn WOLF STREET einen neuen Artikel veröffentlicht? Hier registrieren.

„Überall Tierfreund. Aufreizend bescheidener Verfechter der Popkultur. Extremer Bierfanatiker. Social-Media-Fan. Typischer Gamer.“

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/B5A7LM6HVVCQ7GMO42K6Y3QUEU.jpg)

More Stories

Pershing Square, ein amerikanisches Unternehmen im Besitz des Milliardärs Bill Ackman, verschiebt seinen Börsengang

Der CEO von Chipotle sagt, das Unternehmen werde seine Mitarbeiter umschulen, um uneinheitliche Portionsgrößen zu beheben

Tesla-Aktien fielen im vorbörslichen Handel um 7 %, nachdem sie keinen Gewinn erwirtschafteten